ファンダメンタルズ分析は意味ない?5つの理由【プロの活用法】

「経済指標の結果は良かったのに、相場が逆に動いて損切りになった…」

そんな経験から、「ファンダメンタルズ分析は意味がない」と感じた人も多いはずです。

しかし、ファンダメンタルズ分析は役に立たないわけではありません。

多くのトレーダーは、ファンダメンタルズ分析を「短期の値動きを当てる方法」だと考えがちです。

実際には、相場の大きな流れをつかむための分析として使うのが基本です。

本記事ではまず、ファンダメンタルズ分析が「意味ない」と言われる理由を5つ整理します。

その上で、プロが実際に行っている使い方を、トレードスタイル別に紹介します。

読み終えるころには、ファンダメンタルズ分析の見方が整理され、トレード判断の土台として使えるようになります。

それでは最初に、ファンダメンタルズ分析の基本から確認していきましょう。

ファンダメンタルズ分析とは?基本と3つの分析対象

ファンダメンタルズ分析とは、国の経済状態を分析し、通貨の中長期的な価値を見極める手法です。

このセクションでは、

- ファンダメンタルズ分析の基本的な考え方

- テクニカル分析との違い

- 分析対象となる3つの要素

を解説します。

「なぜ意味がないと感じてしまうのか」を理解するための土台になるので、まずは基本を押さえておきましょう。

通貨の「健康状態」を見る分析手法

ファンダメンタルズ分析の基本は、国の経済の健康状態を読み取ることです。

株式投資では、企業の決算や財務状況を見て投資判断をします。

FXでは同じように、国の経済データを見て通貨の価値を判断します。

景気が良く、企業業績が伸び、雇用が安定している国の通貨は買われやすくなります。

反対に、景気が悪化し、失業率が上がる国の通貨は売られやすくなります。

短期的には上下に揺れる場面があっても、経済が強い国の通貨は中長期で上昇しやすい傾向があります。

2022年から2025年にかけてのアメリカでは、景気回復とFRBの利上げを背景にドルが大きく上昇しました。これは、テクニカルだけでは説明できない、金融政策と景気の流れが支えた動きです。

ファンダメンタルズ分析では、このような相場の大きな背景を読み解きます。

方向性を理解できれば、短期の値動きに振り回されにくくなります。

テクニカル分析との違い【比較表】

ファンダメンタルズ分析とテクニカル分析は、分析の目的も見るデータもまったく異なります。どちらが優れているという話ではなく、それぞれの特性を理解して使い分けることが重要です。

以下の表で両者の違いを整理します。

| 比較項目 | ファンダメンタルズ分析 | テクニカル分析 |

|---|---|---|

| 目的 | 経済の流れから中長期の方向性を読む | チャートから短期の売買ポイントを探す |

| 見るデータ | 金利、雇用、GDP、物価などの経済指標 | ローソク足、移動平均線、RSIなどの価格データ |

| 得意な時間軸 | 中長期トレード(数週間〜数か月) | デイトレード・スキャルピング |

| 得意な相場 | 明確なトレンドが続く相場 | 一定のレンジで上下する相場 |

| 弱点 | 発表直後の短期的な値動きは予測しにくい | 大きなトレンドの背景を見誤りやすい |

整理すると、ファンダメンタルズ分析は「方向性」を、テクニカル分析は「タイミング」を判断するためのツールといえます。両者を組み合わせることで、「どちらに向かう相場なのか」「どこでエントリーすべきか」が明確になり、根拠のあるトレードにつながります。

分析の対象となる3大要素

ファンダメンタルズ分析で特に重要なのは、次の3つです。

- 金融政策(中央銀行の金利動向)

- 経済指標(景気を測るデータ)

- 要人発言・地政学リスク

それぞれの役割を順番に見ていきましょう。

金融政策(中央銀行の金利動向)

ファンダメンタルズ分析において最も重要なのが金融政策です。金融政策とは、中央銀行(アメリカならFRB、日本なら日銀)が金利の上げ下げなどを通じて景気を調整する仕組みを指します。

金利と通貨の関係は、シンプルに以下のように整理できます。

金利が上がると:

- その国の通貨は買われやすくなる

- 高い利回りを求めて投資資金が流入する

金利が下がると:

- その国の通貨は売られやすくなる

- より高い利回りを求めて資金が流出する

例えば、FRBが利上げを続ければドルは買われやすくなり、日銀が金融緩和を維持すれば円は売られやすくなります。2022年に急激な円安が進んだ背景には、日米の金利差拡大がありました。

チャートの動きの裏には、常に「金利の方向性」が存在しています。

経済指標(景気を測るデータ)

経済指標とは、国の景気状態を数値で示すデータです。代表的なものには以下があります。

- 雇用統計(失業率、非農業部門雇用者数)

- GDP(国内総生産)

- CPI(消費者物価指数)

- PMI(購買担当者景気指数)

これらの発表は相場を大きく動かすきっかけになります。ただし、ここで多くのトレーダーがつまずくポイントがあります。

「指標が良かったのに、相場が下がった」という経験はないでしょうか。

これは、結果が発表される前に市場がすでにその内容を「織り込んで」いたためです。事前予想通りの結果であれば、発表後に大きく動かないことも珍しくありません。

プロトレーダーが注目するのは、結果の良し悪しよりも「市場予想とのズレ」です。予想を上回れば買い、下回れば売りという反応が基本ですが、それすらも相場の文脈によって変わります。

要人発言・地政学リスク

政治家や中央銀行の高官による発言も、相場を動かす重要な要因です。

例えば、以下のような発言は為替相場に直接影響します。

- FRB議長が「利下げを検討する」と発言 → ドル安要因

- 日銀総裁が「金融緩和の出口を意識」と発言 → 円高要因

地政学リスクも見逃せない要因です。戦争、紛争、外交摩擦などが起きると、投資家はリスクを避けて安全資産へ資金を移します。

- 戦争・紛争リスクが高まる → 金(ゴールド)が買われる

- 世界的な政治不安 → 円やスイスフランなど安全通貨が買われる

このように、チャートだけでは見えない「背景」が相場を動かしていることを理解しておくことが大切です。なお、ファンダメンタルズ分析が重要なのはFXだけではありません。

株価指数(日経225、S&P500など)は、金融政策や景気動向の影響を強く受けます。例えば、FRBが利下げに転じるとの期待が高まれば米国株は上昇しやすく、景気後退懸念が強まれば下落しやすくなります。日経平均も、日銀の政策変更や円相場の動きに敏感に反応します。

仮想通貨(暗号資産)もファンダメンタルズの影響を受けます。米国の利上げ局面ではリスク資産から資金が流出しやすく、各国の規制強化ニュースで急落することもあります。

FX、株価指数、仮想通貨のいずれをトレードする場合も、こうしたファンダメンタルズ要因を意識しておくことが重要です。

ファンダメンタルズ分析が「意味ない」と言われる5つの理由

「ファンダメンタルズ分析は意味がない」と言われるのには、明確な理由があります。

ここでは、多くのトレーダーがつまずきやすい代表的な5つのポイントを整理します。

自分のトレード経験と照らし合わせながら読むことで、「なぜうまく使えなかったのか」がはっきりし、後半の実践編が理解しやすくなるはずです。

機関投資家との情報格差がある

ファンダメンタルズ分析が意味ないと感じられる最大の理由が、機関投資家との情報格差です。

大手ファンドや銀行には、専門のアナリストが在籍し、最新ニュースやデータをリアルタイムで分析できる環境があります。

さらに、莫大な資金を動かすことで、相場そのものに影響を与える力も持っています。

一方、個人トレーダーは、ニュースを見るタイミングも分析スピードも遅れがちです。

同じ情報で正面から勝負するのは現実的ではなく、「結局プロに振り回されるだけ」と感じてしまうのも無理はありません。

ただし重要なのは、個人が勝つべき土俵は短期のスピード勝負ではないという点です。

機関投資家も金融政策や景気の方向性に沿ってポジションを積み上げます。

その大きな流れを把握するだけなら、個人でも十分に可能です。

情報量が多く、何を優先すべきか分かりにくい

ファンダメンタルズ分析は、扱う情報量が非常に多い点も難しさの原因です。

金利、雇用、物価、GDP、要人発言、地政学リスクなど、すべてが相場に影響します。

しかも、それらは単独ではなく、次のように連鎖して動きます。

- 物価上昇 → 利上げ観測 → 通貨高

- 景気悪化 → 利下げ観測 → 通貨安

- 要人発言 → 金利予想が変化 → 相場急変

さらに、日本や米国だけでなく、欧州や中国など主要国すべてを見る必要があります。

「何から見ればいいのか分からない」

「情報収集だけで疲れてしまう」

この状態に陥りやすく、特に副業トレーダーにとっては大きな負担になります。

相場がセオリー通りに動かない

ファンダメンタルズ分析では、

「良い結果なのに下がる」

「悪い結果なのに上がる」

という動きが珍しくありません。

例えば、雇用統計が予想を上回っても、

市場が

「すでに織り込まれている」

「今後は鈍化しそう」

と判断すれば、通貨は売られます。

また、数字自体は良くても、

「前回より伸びが弱い」

「内訳が悪い」

と解釈されることで、反応が逆になることもあります。

つまり、数字を見るだけでは不十分で、市場がその数字をどう受け取るかを考える必要があります。この難しさが、「分析しても意味がない」と感じさせる原因です。

発表時には「すでに織り込み済み」

ファンダメンタルズ分析を難しくする代表的な現象が、織り込み済みです。

市場は常に先回りして動きます。

良い結果が予想されれば、発表前から買われます。

そして実際に良い結果が出ると、利益確定の売りで下がることもあります。

この動きを表す有名な言葉が、「噂で買って、事実で売る」です。

特に米国の経済指標は、世界中の投資家が注目しているため、

発表後にニュースを見て動いても、すでに遅いケースが多くなります。

ファンダメンタルズ分析は、発表結果を見てすぐ売買する手法ではないという点を理解しておく必要があります。

短期トレードでは機能しづらい

ファンダメンタルズ分析は、中長期の流れを読むための分析です。

そのため、スキャルピングや短期売買とは相性が良くありません。

例えば、利上げ方針が示されても、発言直後の5分足では上下に激しく振れることがほとんどです。

さらに、重要指標の直後はスプレッドが広がり、一瞬の逆行で損切りになる「ダマシ」も起こりやすくなります。

短期トレード中心の人ほど、「ファンダメンタルズは使えない」と感じやすいのは、このためです。

ファンダメンタルズ分析は本当に意味がない?【プロの結論】

ここまで5つの理由を読んで、「やはりファンダメンタルズ分析は意味がないのでは」と感じた方もいるかもしれません。

しかし、多くのプロトレーダーは、その考えに否定的です。なぜなら、彼らはファンダメンタルズ分析を短期の値動きを当てるための手法として使っていないからです。

結論からお伝えします。

ファンダメンタルズ分析は、短期予測ではなく「相場の大きな流れ」を読むための武器です。

ここまで見てきた通り、ファンダメンタルズ分析そのものが無意味なのではありません。問題は「使い方」にあります。

本来の価値は、数分・数時間の値動きを予想することではなく、相場がどちらの方向に進みやすいかを把握する点にあります。

短期の値動きは、思惑や感情が入りやすく、ノイズが多いのが現実です。経済指標の発表直後に、予想と逆に動くことも珍しくありません。

一方で、金融政策や景気の流れは、数週間から数か月にわたって続く傾向があります。そのため、中長期の方向性を判断する材料として、ファンダメンタルズ分析は非常に有効です。

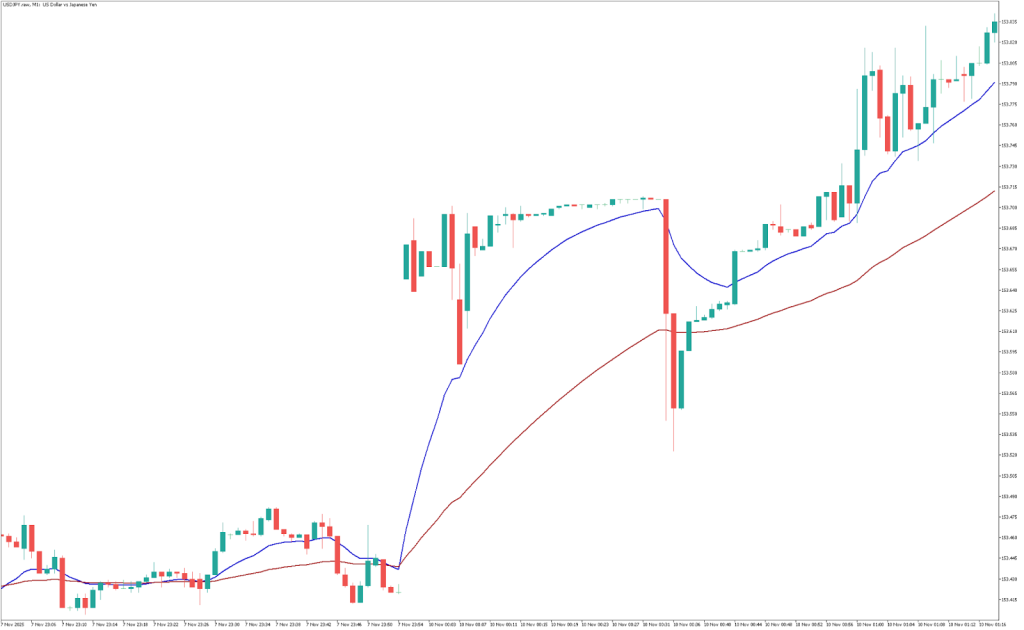

例えば、FRBが利上げ局面に入ると、ドルは長期間にわたって買われやすくなります。2022年~2024年には、継続的な米FRB利上げ・日銀の金融緩和継続を背景に、ドル円は115円台から150円台まで上昇しました。

逆に、景気後退が意識され、利下げ観測が強まると、ドルは売られやすくなります。

このように、ファンダメンタルズが示す「相場の背景」は、長い時間をかけて価格に影響を与えます。短期の値動きを当てられなくても、大きな方向性が分かっていれば、トレンドに沿った判断がしやすくなります。

短期で当てようとするから「意味がない」と感じる。

中長期の方向を読むために使えば、ファンダメンタルズ分析は強力な武器になる。

これが、プロトレーダーの共通した結論です。

【実践編】ファンダメンタルズ分析の効果的な使い方

ファンダメンタルズ分析の価値が「相場の大きな流れを読むこと」にあると分かったところで、次は実践編です。

ここでは、限られた時間の中でも実践できる使い方に絞って、以下の4つを解説します。

- まず押さえるべき3つの情報源

- 相場の方向性をつかむ方法

- リスク管理に活用して損失を避ける考え方

- テクニカル分析と組み合わせて精度を高める方法

まず押さえるべき3つの情報源

ファンダメンタルズ分析を始めようとすると、「情報が多すぎて、何から見ればいいか分からない」と感じがちです。

しかし、すべてを追う必要はありません。

まずは、次の3つに絞って確認すれば十分です。

中央銀行の金融政策(FOMC・日銀会合など)

最も重要なのが、中央銀行の金融政策です。

FRBのFOMC、日銀の金融政策決定会合、ECB理事会など、主要国の会合は必ずチェックしましょう。

注目点は、政策金利だけではありません。

声明文や総裁の会見内容も、相場に大きな影響を与えます。今後の方針をどう示しているかが重要です。

主要経済指標(雇用統計・CPI)

数ある経済指標の中でも、特に重要なのが米国の雇用統計とCPI(消費者物価指数)です。雇用統計は景気の強さを、CPIはインフレの状況を示し、どちらも金融政策の判断材料になります。

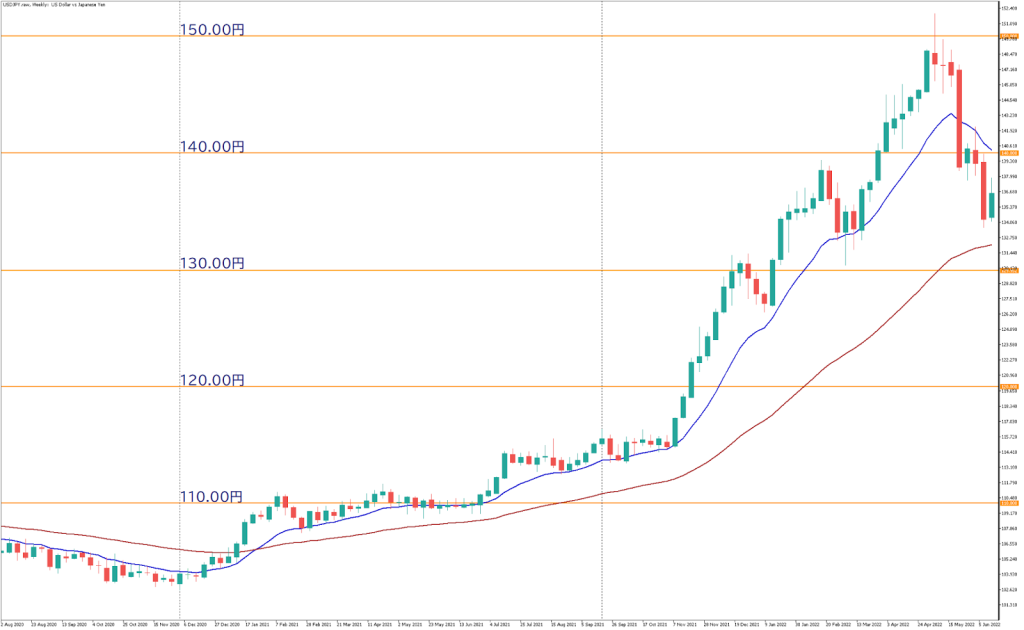

毎月の発表日を把握しておくだけでも、リスク管理に役立ちます。

YouTubeでライブ視聴などもありますし、証券会社によってはプロトレーダーがライブ解説するケースもあります。発表直後は避け、数分〜10分ほど落ち着いてから方向を確認するのが安全です。発表後はトレンドが出ることもあるため、落ち着いた後にチャンスを探す方法もあります。

発表後のスキャルピングは上級者向けです。

経済指標カレンダー

これらの予定を確認するために欠かせないのが、経済指標カレンダーです。

重要なイベントが「いつ」「どれくらい注目されているか」を事前に知ることで、危険な時間帯を避けやすくなります。

最初からすべてを見る必要はありません。

この3つを定期的にチェックする習慣をつけるだけで、相場の背景が少しずつ見えてきます。

ThreeTraderでは、毎週ウィークリーレポートを配信しています。重要経済指標*を確認できるので、ぜひチェックしてください。

【画像】*経済指標カレンダー

相場の方向性をつかむ

ファンダメンタルズ分析の最大の強みは、相場がどちらに向かいやすいかを判断できる点です。

例えば、2024年のドル円相場を振り返ってみましょう。

FRBはインフレを抑えるために利上げを続ける一方、日銀は金融緩和を維持しました。この金利差拡大を背景に、ドル円は年初の115円台から10月には150円台まで上昇しています。

この期間中、短期的な下落は何度もありました。しかし、「米国は利上げ、日本は緩和」という大きな構図が変わらない限り、ドル高・円安の流れは続きやすい状況でした。

この背景を理解していれば、短期の下落を「押し目買いの候補」と冷静に判断できます。

逆に、2024年に入り日銀がマイナス金利を解除し、FRBの利下げ観測が強まると、ドル円の方向性にも変化が表れました。

このように、金融政策の方向を把握することで、「今は買い目線か、売り目線か」が明確になります。

テクニカル分析で細かなタイミングを探す前に、まずこの大きな方向性を確認することが重要です。

リスク管理に活用して損失を避ける

ファンダメンタルズ分析は、利益を狙うだけでなく、損失を避けるためにも活用できます。

特に重要なのが、相場が大きく動きやすい時間帯を把握することです。米国雇用統計、CPI、FOMC政策金利発表などは、数十pipsから時には100pips以上の急変動が起きることがあります。発表直後はスプレッドも急拡大するため、通常のルールでトレードしても想定外の損失につながりやすい場面です。

FRB議長や日銀総裁の会見、要人発言も注意が必要です。予想外の発言一つで、チャートが一方向に大きく動くことがあります。

こうした「危険な時間帯」を事前に把握して避けるだけで、無駄な損失は大幅に減らせます。経済指標カレンダーを確認し、重要イベントの前後はポジションを軽くする、あるいはトレード自体を控えるという判断も有効です。

さらに、ファンダメンタルズを理解していれば、逆張りしてはいけない相場も見抜けます。強い利上げ局面でドル円を売り向かう、景気悪化が進む中でリスク資産を買うといった、危険な逆張りを避けられるようになります。

テクニカル分析と組み合わせて精度を高める

ファンダメンタルズ分析とテクニカル分析は、組み合わせることで効果が高まります。

役割はシンプルです。

ファンダメンタルズで「相場の方向」を決め、テクニカルで「エントリーのタイミング」を絞ります。

例えば、金融政策の流れからドルが買われやすい局面では、短期の下落は「押し目買い」の候補になります。ここで、移動平均線の反発、サポートライン、RSIの売られすぎなどの根拠が重なれば、無駄なエントリーを減らせます。

逆に、利下げ観測が強い局面では、上昇しても「戻り売り」を狙いやすくなります。

方向はファンダ、タイミングはテクニカル。

この役割分担が、判断の一貫性と再現性を高めます。

【トレードスタイル別】最適なファンダメンタルズ分析の活用法

ファンダメンタルズ分析の活かし方は、トレードスタイルによって異なります。

このセクションでは、中長期トレードと短期トレードの2つに分けて、それぞれに適した使い方を解説します。ご自身のスタイルに合った活用法を確認してください。

中長期トレード:トレンドの方向性を見極める

中長期トレード(スイングトレード〜ポジショントレード)では、ファンダメンタルズ分析の効果が最も発揮されます。

金融政策の方向性、景気の流れ、国ごとの金利差といった要因は、数週間から数か月にわたって相場に影響を与え続けます。この「大きな流れ」を把握できていれば、短期的な値動きに振り回されにくくなり、トレンドに沿ったポジションを保ちやすくなります。

2022年、FRBはインフレ抑制のため、歴史的なペースで利上げを行いました。一方、日銀は金融緩和を維持。この日米金利差の拡大を背景に、ドル円は年初の115円台から10月には150円台まで上昇しました。

この間、短期的な調整下落は何度もありました。しかし、「FRBは利上げ継続」「日銀は緩和維持」という構図が変わらない限り、ドル高・円安の流れは続きやすい状況でした。ファンダメンタルズを理解していれば、下落を「撤退の合図」ではなく、「押し目買いの候補」と冷静に判断できたはずです。

中長期トレードで重要なのは、なぜそのトレンドが発生しているのかを理解することです。

背景が分かっていれば、一時的な逆行で焦ることもなく、トレンドの継続や終了を見極めやすくなります。

短期トレード:危険な時間帯を避ける

短期トレード(デイトレード・スキャルピング)では、ファンダメンタルズ分析を「方向を当てるため」ではなく、リスクを避けるために使うのが効果的です。

短期トレードは、テクニカル分析をもとに売買を繰り返すスタイルです。しかし、重要な経済指標やイベントの前後では、通常とはまったく異なる値動きが発生します。

【避けるべき時間帯の例】

- 米国雇用統計

- 米国CPI(消費者物価指数)

- FOMC政策金利発表

- 日銀金融政策決定会合

- FRB議長や日銀総裁の発言

これらの時間帯は、スプレッドが急に広がり、一瞬で逆方向に動くケースも少なくありません。テクニカル分析が機能しにくく、どれだけ優れた手法でも損失につながるリスクが高まります。

短期トレーダーがファンダメンタルズを学ぶ最大のメリットは、「トレードしない時間」を判断できることです。経済指標カレンダーで重要イベントを事前に確認し、その前後は取引を控える。このルールを取り入れるだけでも、無駄な負けは大きく減ります。

ThreeTraderでファンダメンタルズ分析を活かす

ThreeTraderは、ファンダメンタルズ分析を取り入れたトレードを行いやすい環境を提供しています。公式サイトでは経済指標カレンダーを確認でき、重要な指標やイベントの日時、予想値を事前に把握できます。これにより、相場が荒れやすい時間帯を避けた取引計画を立てやすくなります。

また、ThreeTraderは狭いスプレッドと安定した約定環境が特徴です。ファンダメンタルズ分析で相場の方向性を確認し、テクニカル分析でエントリーを行う際も、取引コストを抑えやすい点は大きなメリットといえます。

さらに、主要通貨ペアに加え、株価指数や仮想通貨CFDなど幅広い銘柄を取り扱っています。金利動向や景気サイクルに応じて取引対象を選べるため、ファンダメンタルズの視点を活かした柔軟な戦略が可能です。

※海外FXは日本の金融庁に登録されていない業者でのお取引となります。取引を行う際は、リスクを十分に理解した上で、ご自身の判断と責任で行ってください。

ライブ口座を開設する

まとめ|ファンダメンタルズ分析は意味ない?

本記事では、「ファンダメンタルズ分析は意味ないのか?」という疑問について、その理由と具体的な活用法を解説しました。

情報がすでに価格に織り込まれていたり、相場がセオリー通りに動かなかったりと、ファンダメンタルズ分析が機能しづらい場面は確かに存在します。しかし、それは分析手法そのものが無意味なのではなく、使い方や期待する役割が合っていないケースがほとんどです。

ファンダメンタルズ分析の本当の価値は、短期的な値動きを当てることではなく、相場の大きな方向性を把握することにあります。中長期トレードではトレンドを見極めるために、短期トレードではリスクの高い時間帯を避けるために活用し、テクニカル分析と組み合わせることで判断の精度を高められます。

今回の内容を参考に、ご自身のトレードスタイルに合った形でファンダメンタルズ分析を取り入れてみてください。

ライブ口座を開設する