FXのフラクタル構造とは?活用手法5選【インジケーターの使い方も解説!】

FXのチャートには、似た形の動きが何度も出てくることがあります。これを「フラクタル構造」と呼びます。この記事では、フラクタルの基本から使い方までを分かりやすく説明します。

まず、フラクタルとは何か、どんなときに役立つのかを紹介します。次に、実際の取引で使える5つの方法を取り上げ、初心者でもすぐに使えるものから、少し上級向けの手法まで幅広く解説します。

また、フラクタルインジケーターの設定方法や、チャートが見やすくなるコツも紹介。よくある間違いや注意点、リスクの減らし方もしっかり解説しています。

この記事は、フラクタルをこれから学びたい人には基礎の勉強になり、すでに使っている人には新しい気づきを与えるはずです。

ではさっそく、フラクタルの基本を見ていきましょう。

FXのフラクタル構造とは?

そもそも、フラクタル構造とは自然界に広く見られる自己相似性(部分と全体が似ている形になる性質)のことを意味しています。雪の結晶や野菜のロマネスコを想像するとわかりやすいかもしれません。

FX相場では、大きな波も小さな波も、似たような形をくり返す特徴があります。このような自己相似的な動きを「フラクタル構造」と呼びます。

例えば、週足チャートに現れる大きな上昇や下降の流れは、日足や1時間足などの短い時間足にも、似たような形で現れることがあります。時間軸が変わっても、チャートの形状が繰り返されるのがフラクタル構造の最大の特徴です。

この特徴を理解すると、相場のどのあたりに自分がいるのか、つまり「大きなトレンドの中の位置」を把握しやすくなります。また、買い時や売り時を判断する材料としても役立ちます。

では、具体的にはどのようなチャートを指すのでしょうか?そして、このフラクタル構造を理解することで、トレーダーはどのような優位性を得られるのでしょうか?

その具体例や利点について、詳しく解説していきます。

具体例

フラクタル構造を理解するには、「波の重なり合い」を意識するのが効果的です。

下記はドル円の4時間足チャートです。

1番の赤線は日足の波、2番の青線は4時間足の波を示しています。時間軸は違いますが、どちらも「下降のN字」を形成していますね。これもフラクタルです。

短期チャートで見ると小さな山や谷が次々と現れますが、それらを束ねると、日足や週足レベルの大きな波に集約されていきます。このように、小さな波の集合が中くらいの波を作り、さらにそれが大きな波を形成する、これが典型的なフラクタル構造です。

トレンドが発生する過程でも、こうした小さな波が順序よく積み重なることで、明確な流れが生まれます。 つまり、大きなトレンドも、小さなリズムの連続から成立しているのです。

利点

フラクタル構造を理解すると、相場分析の精度が大きく向上します。

まず、複数の時間足を組み合わせて分析できるようになるため、短期と長期の動きを同時に捉える視点が得られます。

例えば、短期足でエントリーのタイミングを見つけつつ、上位足のトレンドに逆らわないようにすることで、より高い勝率が期待できます。

また、相場の構造的なリズムに目を向けることで、トレンドの転換点や押し目・戻りの位置も予測しやすくなります。

さらに、こうした波の重なりを意識すれば、「どの時間軸で見ると有利なチャンスがあるのか」を見極めやすくなり、トレード判断に一貫性が生まれます。

FXフラクタルインジケーターと使い方

FX市場にはフラクタル構造を簡単に可視化できるインジケーターが存在します。複雑に見えるフラクタル分析も、適切なツールを使えば驚くほど直感的に理解できるようになります。

ここでは、最も一般的かつ効果的な「ビル・ウィリアムズのフラクタルインジケーター」について詳しく解説します。

インジケーターの特徴から、基本的な見方、実際のトレードへの応用方法まで、詳しく見ていきましょう。

ビル・ウィリアムズのフラクタルインジケーターとは?

ビル・ウィリアムズは、「市場のあらゆる時間足において、似たような反転パターンが繰り返されている」という事実に注目しました。

例えば、5分足で現れる小さな高値・安値の反転は、1時間足や日足でもそっくりな形で現れることがあります。このような「局所的な山と谷が、どの時間軸にも登場する」ことこそ、フラクタル構造の特徴です。

ウィリアムズは、こうした反転のミニパターンを「最小単位のフラクタル(マーケットの秩序)」と考え、それを誰でも簡単に見つけられるようにしたのが「フラクタルインジケーター」です。

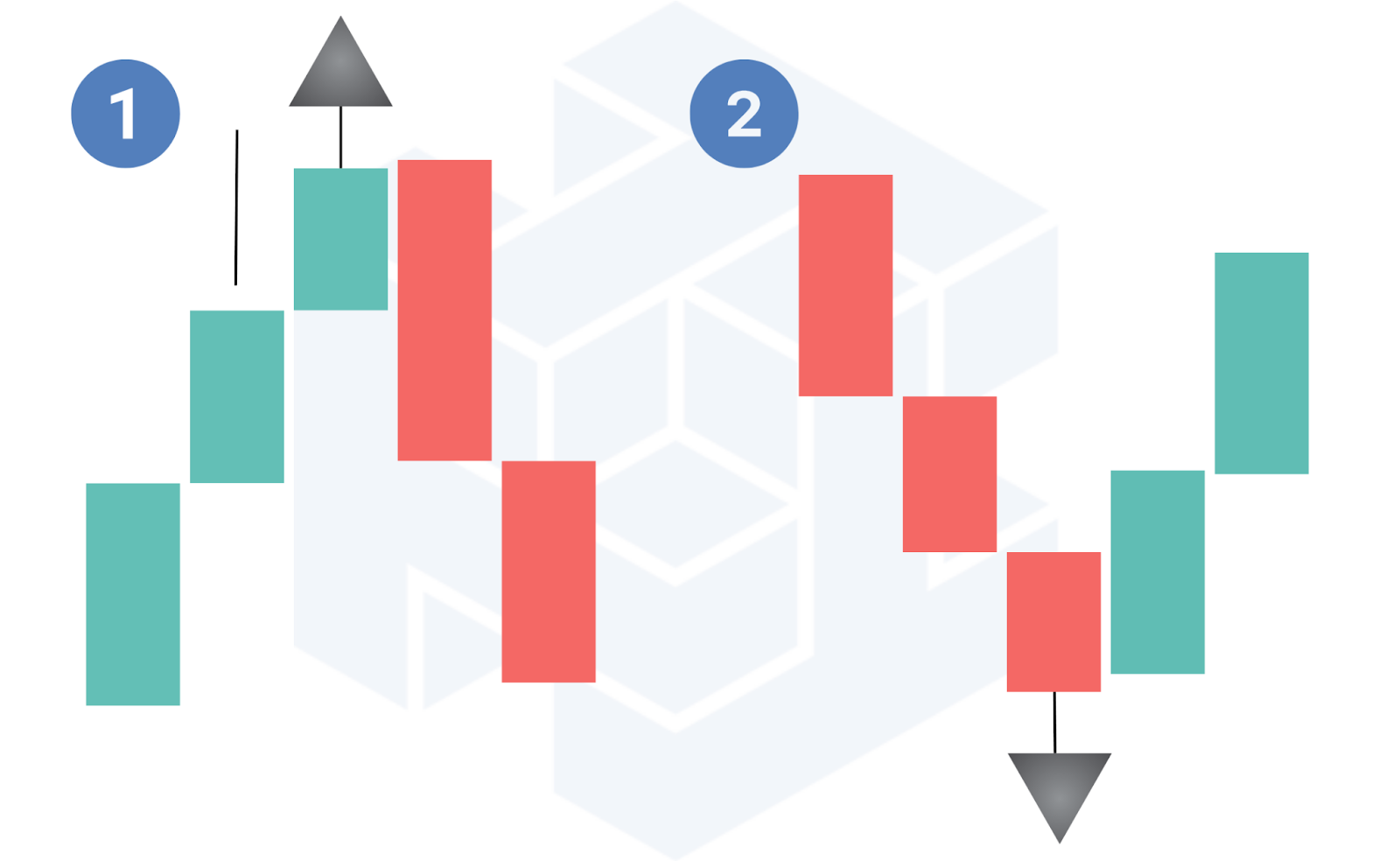

フラクタルインジケーターは、5本のローソク足を使ってパターンを見つけます。

中央のローソク足が前後2本よりも高ければ「高値のフラクタル」、低ければ「安値のフラクタル」となり、チャート上の山や谷を自動でマークしてくれます。そのため、市場の反転ポイントを見つける助けになります。

ただし、5本すべての足が確定するまでシグナルが表示されないため、少し遅れて出るという特徴があります。急いでトレードしたい場合には不利になる場合もあります。

フラクタルの強みは、チャート上に自然に現れるパターンを、誰でも簡単に見つけられるようにする点です。こうした構造は複数の時間軸で見られ、手作業で探すと時間がかかりますが、フラクタルを使えば自動で発見でき、分析に集中できます。

また、フラクタルは単体でも役立ちますが、他のインジケーターと組み合わせるとさらに効果的です。以下に、具体例を挙げます。

- RSIやMACDと組み合わせると、フラクタルの出た場所で相場の勢いがどうなっているかを確認でき、ダイバージェンスの判断にも役立ちます。

- 移動平均線やトレンドラインと合わせると、トレンド方向に沿ったタイミングでの売買判断がしやすくなります。

チャートに表示される矢印も分かりやすいサインになります。

- 上向きの矢印は、高値をつけたあとに下がる可能性を示し、「売り」の検討材料になります。

- 下向きの矢印は、安値をつけたあとに上がる可能性を示し、「買い」のチャンスとして使えます。

ただし、すべてのサインが正確とは限らず、相場のノイズで間違ったシグナルが出ることもあるため、他の分析やリスク管理と組み合わせる意識が必要です。

このように、フラクタルインジケーターは見やすく実用的で、初心者から上級者まで幅広く活用できます。

まずは過去チャートで使い方を練習し、慣れてきたら他のツールと合わせて使うと、より確実なトレードにつながります。フラクタルは万能ではありませんが、シンプルで扱いやすく、学びやすい分析ツールのひとつです。

フラクタルインジケーターの使い方

ThreeTraderのMT4やMT5には、フラクタルインジケーターが最初から搭載されています。チャートに適用すると、ローソク足の上や下に矢印が表示され、短期的な反転ポイントが一目でわかるようになります。

フラクタルは、以下のようなさまざまなトレード手法に使えるのが大きな強みです。

トレンドフォロー戦略

移動平均線などでトレンド方向を確認したあと、フラクタルが示す直近の高値や安値をブレイクしたタイミングでエントリーします。

- 上昇トレンドの場合:直近の高値フラクタルを上抜けたときに買いで入る。

- 下降トレンドの場合:直近の安値フラクタルを下抜けたときに売りで入る。

ThreeTraderは、注文のスピードが速く、スプレッドも狭いため、こうしたタイミングを狙うトレードとの相性が良いです。狙った価格で入りやすく、スリッページも抑えられます。

逆張り戦略

フラクタルは、相場の流れに逆らって取引する「逆張り」でも使えます。

RSIやMACDなどのオシレーターと組み合わせると、反転のサインを見つけやすくなります。

フラクタルが新しい高値・安値を示していても、オシレーターが勢いを失っているときは「ダイバージェンス」となり、相場の反転が起こる可能性があります。

このとき、フラクタルがエントリーや損切り、利確の目安になりやすいため、初心者でもルールに基づいたトレードが組み立てやすくなります。

レンジ相場での活用

トレンドが発生していないレンジ相場でも、フラクタルは役に立ちます。

- 上限のフラクタルが出たら売りを検討、下限のフラクタルが出たら買いを狙うといった戦略を立てやすくなります。

- フラクタルが連続して出る流れを観察すれば、相場の勢いが強まっているかどうかも判断しやすくなります。

- レンジを抜けたあとに現れるフラクタルは、新しいトレンドの始まりをとらえる手がかりにもなります。

このように、フラクタルインジケーターは、トレンドフォロー・逆張り・レンジ取引といった多くの戦略に対応できるツールです。

特に、上位の時間足と合わせて使うと、精度の高いトレードがしやすくなります。

FXフラクタル活用手法5選

フラクタルインジケーターは、チャート上の反転ポイントを視覚的に捉えるためのシンプルかつ強力なツールです。では、このインジケーターを実際のトレードでどう活かせば良いのでしょうか?ここでは、ビル・ウィリアムズが開発した「フラクタル」を使った代表的な5つの手法をご紹介します。具体的には以下の5つです↓

- ブレイクアウト戦略

- エリオット波動との組み合わせ

- チャートパターンとの組み合わせ

- マルチタイムフレーム分析

- ダイバージェンス戦略

ブレイクアウトのような基本的な手法から、より応用的な分析まで幅広く対応できるのがフラクタルの魅力です。これらの手法を理解すれば、エントリーやイグジットのタイミングをより正確にとらえられるようになるでしょう。

ブレイクアウト戦略

ブレイクアウト戦略とは、価格がサポートラインやレジスタンスラインを明確に突破したタイミングでエントリーする手法です。トレンドの初動をとらえ、大きな値幅を狙うのが目的です。

フラクタルインジケーターは、この戦略の補助として非常に有効です。チャート上で局所的な高値や安値を自動で検出してくれるため、ラインを引く際の基準として使うことで、より正確なトレンドラインを設定できます。

特に、価格がフラクタルによって示された反転点を何度も試したあとにブレイクした場合、その方向への動きが持続する可能性が高まります。また、フラクタルによる押し目や戻り目を目安に再エントリーすることで、だましのブレイクを避けやすくなります。

さらに、複数の時間軸でフラクタルを確認すれば、大局の流れと短期の動きが一致している場面を見つけやすくなり、エントリーの信頼性が向上します。

実例

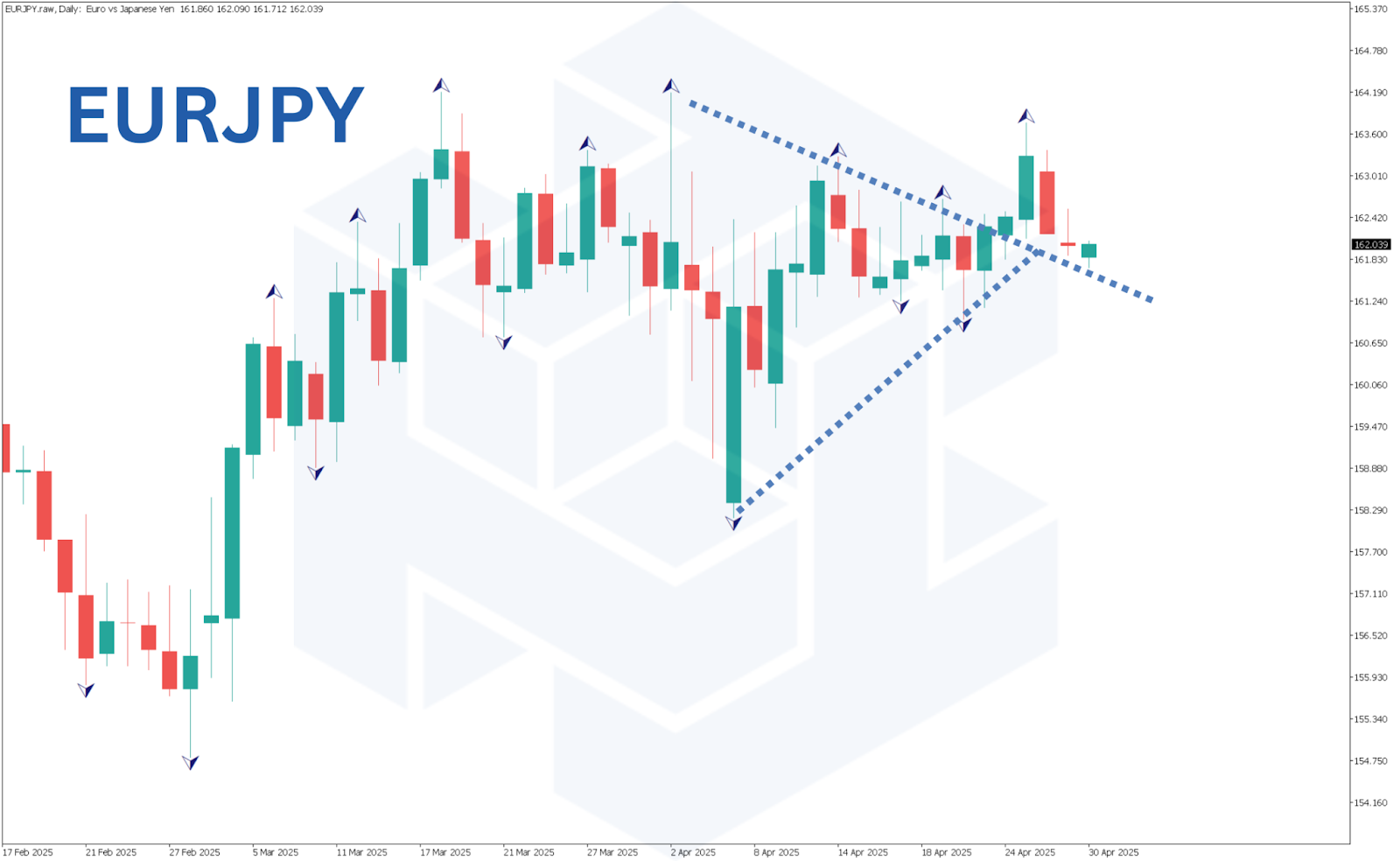

下記のチャートはユーロ円の日足です。

フラクタルインジケーターが自動で示した高値と安値をもとに、トレンドラインを引いています。高値を結んだラインと安値を結んだラインが収束し、三角持ち合いを形成していますね。

上記のような相場では、価格が上下どちらかに大きく動きやすくなります。

フラクタルは単なるローソク足の上下ではなく、市場参加者の注目が集まりやすい反転ポイントを示しているため、これを基準にラインを引くことで、より信頼性の高い判断が可能になります。

実際のトレードでは、ブレイク後の終値を確認してからエントリーするのが基本です。

また、直後の「だまし」を避けるために、他のインジケーターと併用するか、明確なフラクタルの出現を待つといった工夫も効果的です。

エリオット波動との組み合わせ

エリオット波動理論とは、相場の値動きを「上昇する波(推進波)」と「戻す波(修正波)」のくり返しでできていると考える分析手法です。この理論を使えば、今の相場がどの流れの中にあるのかを予測しやすくなります。

フラクタルインジケーターは、このエリオット波動をチャート上で分かりやすく確認するために役立ちます。フラクタルは、高値や安値といった「波の節目」を自動で見つけてくれるため、それらを結んでいくことで波の流れを視覚的に捉えることができます。

さらに、フラクタルは複数の時間足で同じように現れるため、小さな時間足と大きな時間足の両方で波の流れを比較できるのも利点です。

このように、フラクタルとエリオット波動を組み合わせれば、エントリーや決済のタイミングをより正確に判断しやすくなります。

実例

実際のチャートを見ると、フラクタルインジケーターによって自動で表示された高値・安値(スイングハイ・スイングロー)を線でつなぐことで、エリオット波動の形が浮かび上がってくる場面がよくあります。

例えば、上昇トレンドの中で、フラクタルが示す押し目を確認しながら波をカウントすると、「第一波、第三波、第五波」といった推進波の流れが見えてきます。また、トレンドの終わりが近づくと、上位の時間足と下位の時間足の両方でフラクタルの位置がバラついてくる傾向があり、トレンド転換のサインとして使うこともできます。

このように、フラクタルを使えば、エリオット波動をチャートの中で実際に確認しながらトレード戦略を立てられます。単に理論として理解するだけでなく、視覚的に波の構造をとらえることで、より実践的に活用できるようになります。

チャートパターンとの組み合わせ

フラクタルインジケーターは、チャートパターンの初期サインを見つけるのにも役立ちます。特に、ダブルトップやダブルボトムのような反転パターンを、早い段階で捉える手助けになります。

チャートパターンが完成する前でも、フラクタルが高値や安値に出現することで、「パターンができつつある」ことに気づけます。例えば、ダブルトップでは、1回目と2回目の高値にフラクタルが表示されると、反転の準備が進んでいると判断できます。フラクタルが明確に現れていれば、その付近でエントリーの準備をすることも可能です。

また、複数の時間足で同じようなパターンが現れている場合、そのパターンに対する市場の注目度が高くなり、信頼性も上がります。こうした判断材料としてフラクタルを使えば、チャートパターンの分析をより早く、より正確に行うことができます。

実例

例えば、ダブルトップが形成される場面では、1回目の高値でフラクタルが現れ、その後いったん価格が下がります。再び高値付近まで戻ったときに、2回目のフラクタルが表示されると、パターン完成の可能性が高まります。この時点で売りの準備をすることで、より良い価格でエントリーできるチャンスが生まれます。

マルチタイムフレーム分析

マルチタイムフレーム分析とは、複数の時間足のチャートを同時に使って相場を分析する方法です。上位の時間足では大きな流れを確認し、下位の時間足では細かな動きをチェックします。フラクタルインジケーターは、こうした分析をよりスムーズに行うための強力なサポートツールです。

例えば、日足チャートで上昇トレンドが続いている場面では、1時間足や15分足でもフラクタルが上昇の流れに沿って出現しているかを確認します。両方の時間足で同じ方向のフラクタルが現れていれば、トレンドが継続しているサインと考えることができます。

逆に、上位時間足が上昇トレンドでも、下位時間足のフラクタルが下落方向に並び始めた場合は、トレンドが弱まってきているか、反転の可能性があると判断できます。こうしたサインを早めに見つけられれば、無理なエントリーを避けてリスクを抑えやすくなります。

また、損切り(ストップロス)を設定する際にも、上位時間足のフラクタルを目安にすることで、無駄な値動きに振り回されず、落ち着いた判断がしやすくなります。

このように、フラクタルインジケーターをマルチタイムフレーム分析と組み合わせれば、トレンドの方向を確認しながら、より正確なエントリーとエグジットの判断が可能になります。

実例

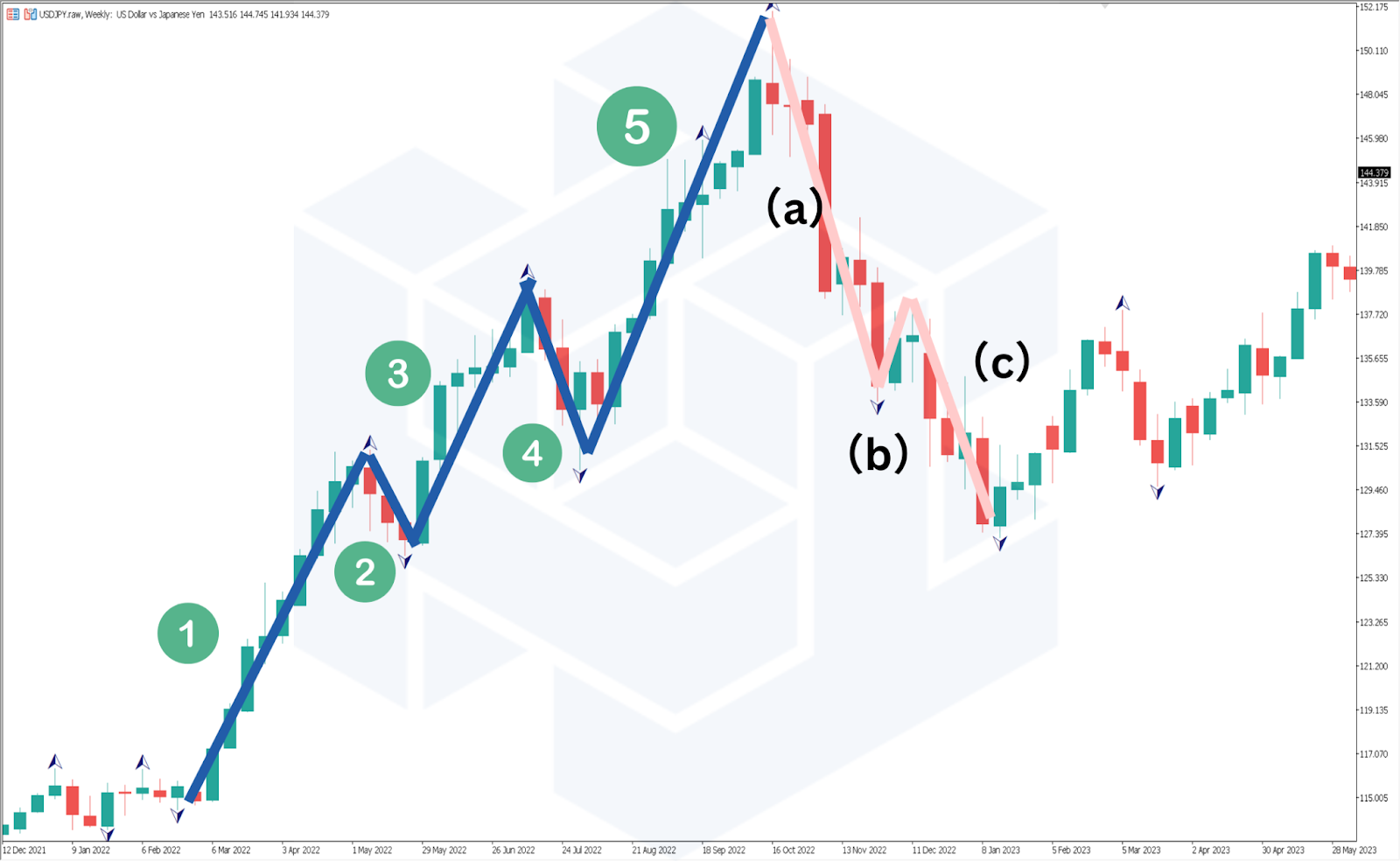

マルチタイムフレーム分析において、フラクタル構造は非常に役立ちます。

上記のチャートでは、週足で強い上昇トレンドが発生していて、第1波が形成されています。このとき、日足に切り替えて見てみると、その第1波の中にさらに細かい5つの波(第1波~第5波)が形成されていますね。これは、フラクタル構造の一例です。

このように、大きな時間足で見た波の中に、小さな時間足で同じような波が何度も現れるのがフラクタルの特徴です。フラクタルインジケーターを使えば、その波の始まりや終わりを視覚的にとらえやすくなり、エリオット波動のような分析にも応用できます。

また、トレンドが続いているときは、下位足でもフラクタルがきれいに並びやすくなります。しかし、トレンドの終わりが近づくと、フラクタルが不規則になったり、方向が定まらなくなる傾向が出てきます。こうした変化に早く気づければ、トレードのリスクを減らすことができます。

このように、マルチタイムフレームでフラクタルを観察すれば、大きな相場の流れと細かな動きの両方をバランスよくとらえられるようになります。

ダイバージェンス戦略

ダイバージェンス戦略とは、価格の動きとオシレーター指標(RSI・MACDなど)にズレが生じたときに、その違いを利用して相場の反転を狙う手法です。

例えば、価格が高値を更新しているのに、RSIが前回より低い値を示している場合、上昇の勢いが弱まっていると判断できます。逆に、価格が安値を更新していても、RSIが上昇していれば、下落の勢いが弱まっているサインです。

このズレを正確に見つけるために役立つのが、フラクタルインジケーターです。フラクタルは、チャート上の高値や安値を自動で表示してくれるので、どの値を比較すれば良いかの目印になります。フラクタルで示されたポイントと、RSIの数値を照らし合わせれば、初心者でも論理的にダイバージェンスを判断しやすくなります。

この戦略は、シンプルでありながらトレンドの終わりや反転をつかむのに強力な武器となります。相場の勢いに流されず、冷静に判断する力を身につけたい方にとって、ぜひ覚えておきたいテクニックです。

実例

ある上昇トレンドの中で、フラクタルインジケーターが2つの高値を示しました。価格は新しい高値をつけているにもかかわらず、RSIはそのときの数値が前回より低くなっていました。このような状態を「弱気のダイバージェンス」といいます。

このサインを確認できたら、相場の勢いが弱まっていると判断できます。さらに、フラクタルで示された直近の安値を終値で下回ったときにエントリーすれば、反転の動きをとらえるチャンスになります。

【売買ルール例】

- フラクタルで直近の高値更新を確認

- RSIが前回のピークより低い → 弱気のダイバージェンスを確認

- フラクタルで示された安値を終値で下抜けたら売りエントリー

このように、フラクタルで価格の節目をはっきりさせながら、RSIで勢いの変化を見ていくことで、感情に流されずにトレードの精度を上げることができます。

FXフラクタル手法の注意点

フラクタル分析は強力なツールですが、万能ではありません。効果的に活用するには、その限界と注意点を理解しておくことが重要です。具体的には以下の3つです↓

・シグナル形成に時間がかかる

・レンジ相場では信頼性が低下する

・複数の時間軸では矛盾する可能性がある

上記のように注意すべきポイントはありますが、これらの問題点にはそれぞれ効果的な対策が存在します。今から、各注意点の詳細と解決策を解説していきますね。

シグナルが出るまで時間がかかる

フラクタル手法を使うときに意識すべき点の一つが、シグナルが出るまでに時間がかかる点です。フラクタルインジケーターは、特定のローソク足パターンが完成するまでチャート上にサインを表示しません。

具体的には、中央のローソク足に対して、右側2本のローソク足が確定するのを待つ必要があり、合計で5本分の値動きを確認しなければなりません。そのため、シグナルには遅れが生じます。

この遅れは、スキャルピングや急な値動きに素早く対応する取引では不利になりやすく、タイミングを逃すリスクがあります。

しかし、遅れてシグナルが出ることで、相場の反転をある程度確認したあとにエントリーできるという強みもあります。つまり、早すぎる判断によるミスを減らし、慎重で安定した取引をサポートするツールとして役立ちます。

「シグナルが出るまでの時間が長い」という特徴はデメリットではなく、反転の裏付けを待つプロセスと考えた方がよいです。

特に中期〜長期のトレンドフォロー型トレードでは、この「遅れ」がかえって信頼性を高める要因にもなります。

対策

フラクタルのシグナルが遅れる場面では、他のテクニカル指標と組み合わせて判断するのが効果的です。

- トレンド系インジケーターの併用

移動平均線やボリンジャーバンドを活用すると、フラクタルが出る前にトレンドの兆しを把握しやすくなります。例えば、価格が移動平均線を上抜けたタイミングを、エントリーの参考にできます。 - オシレーター系指標との組み合わせ

RSIやMACDと併用することで、フラクタルが示す高値・安値近辺での相場の勢いを把握しやすくなります。特に、RSIが重要な水準を突破した場合は、市場が加熱しているサインとして活用できます。 - チャートパターンを事前に確認

三角持ち合いやダブルトップなどのパターン形成中に、小さなフラクタルが出るケースもあります。このタイミングを活かせば、シグナル確定前でもエントリー準備を進めやすくなります。

フラクタルのみに頼らず、複数の視点で相場を分析することで、精度の高い判断ができるようになります。

レンジ相場では信頼性が低下する

フラクタルはトレンド相場で力を発揮します。高値や安値を起点に、トレンド方向へエントリーすることで、高い精度のトレードが可能になります。しかし、レンジ相場ではこの信頼性が下がるため、注意が必要です。

レンジ相場では、価格が狭い範囲で上下を繰り返すため、フラクタルが頻繁に出ます。その結果、方向感のないシグナルに振り回され、不要な取引が増え、損失のリスクが高くなります。

特に、フラクタルだけに頼って判断すると、レンジ内のランダムな動きに対応しきれなくなります。まずは市場の状況を見極め、フラクタルが有効に機能する環境かどうかを確認する必要があります。

対策

レンジ相場でフラクタルの精度を高めるには、次のような3つの方法が役立ちます。

1.オシレーター系指標を活用

RSIやストキャスティクスを使って「買われすぎ」「売られすぎ」の状態を見極めます。極端な水準に達したときだけフラクタルを参考にすれば、無駄なエントリーを減らせます。

2.レンジの上限・下限を明確に設定

値動きの範囲をあらかじめ把握し、その範囲内ではフラクタルを慎重に扱うようにします。明確なブレイクアウトがあったあとにシグナルを活用すると、方向性のあるトレードがしやすくなります。

3.終値でのレンジブレイクを確認

価格がレンジの上限または下限を終値ベースで超えた場合、フラクタルの出現を根拠としてエントリーできます。これにより、トレンド初動に乗るタイミングを見逃しにくくなります。

相場の状況に応じてフラクタルの使い方を工夫すれば、無駄な取引を減らし、精度の高い判断につながります。

複数の時間軸では矛盾する可能性がある

フラクタルは、どの時間軸でも似たパターンを見つけやすく、マルチタイムフレーム分析に適したインジケーターです。しかし、時間軸ごとに相場の動きが異なるため、シグナルが一致しないケースもあります。特に初心者は混乱しやすくなります。

例えば、日足チャートでは上昇トレンドが続いていても、1時間足や15分足では売りのフラクタルシグナルが頻繁に出る場面があります。このようなとき、上位足に従うべきか、下位足のシグナルを優先するか迷いやすくなり、エントリーのタイミングを逃したり、逆張りで損失を出すリスクが高まります。

この矛盾は、時間軸ごとに相場の捉え方が異なるために起こります。短期的な下落は、下位足では「反転」と見なされても、上位足では単なる押し目と解釈されることがあります。

そのため、フラクタルを使う際には、シグナルを並べるだけでなく、それぞれの時間軸の役割を踏まえて判断する姿勢が求められます。

対策

シグナルの食い違いを避けるには、あらかじめ基準とする時間軸を明確にし、判断基準を決めておく必要があります。初心者は、以下のような方法を参考にするとわかりやすくなります。

1.トレードスタイルに合わせた時間軸を選ぶ

- スイングトレード:日足や4時間足を軸にし、1時間足や15分足でエントリーのタイミングを補助的に確認します。

- デイトレード:1時間足や15分足を軸にし、日足などで相場の大きな流れをチェックします。

- スキャルピング:短い時間足を中心に使い、上位足は参考程度にとどめます。

2.上位足を優先するルールを用意する

- 下位足のシグナルが上位足と逆方向なら、無視せず「勢いが弱まり始めた兆し」として慎重に扱います。

- 上位足のトレンドが継続していると判断できるなら、下位足の逆行シグナルに左右されず、トレンド方向を重視します。

3.時間軸ごとの関係性を意識する

- 判断を1つの時間足に頼らず、全体の相場状況を把握するために複数の時間軸を組み合わせます。

- シグナルが食い違った場合は、上位足でトレンド転換が起きつつある可能性を疑い、他のインジケーターなどで追加確認します。

トレードに慣れるまでは、自分のスタイルに合った時間軸と判断基準を設定し、それに沿って売買判断を一貫させると安定しやすくなります。経験を積むほどに、自分に合った時間軸の組み合わせや使い方が見えてきて、より的確なエントリーやエグジットが可能になります。

ThreeTraderでフラクタル手法を活用

ThreeTraderのMT4やMT5には、ビル・ウィリアムズが考えた「フラクタル」というインジケーターが最初から入っています。フラクタルは、トレンドに合わせた取引だけでなく、逆張りやブレイクアウトでエントリーする方法など、いろいろな取引スタイルに使える便利なツールです。

ThreeTraderでは、スプレッドが狭くて、取引の内容がわかりやすい環境がそろっているので、フラクタルを使って細かいタイミングでエントリーしたい人にも向いています。

また、MT4やMT5の画面でフラクタルを簡単に表示・分析できるため、初心者でもすぐに使い始められます。

フラクタルは、ただのインジケーターではなく、相場を読む力を身につけるための心強い味方になります。ぜひ使用してみてください。

ThreeTraderでは毎朝デイリーレポートを配信しています。SNS(Xなど)でも情報を発信していますので、お得なキャンペーンやテクニカルアナリストの配信を見逃さないようにしましょう。

まとめ|FXのフラクタル構造

この記事では、FXにおけるフラクタル構造の基本と、実践で使える5つの手法を紹介しました。ブレイクアウトやダイバージェンスなど、フラクタルを使うことでエントリーや反転ポイントを視覚的に捉えやすくなり、分析の精度が向上します。

特に、ビル・ウィリアムズのフラクタルインジケーターは、MT4やMT5に標準搭載されており、初心者でもすぐに活用できます。

フラクタル手法を最大限に活かすには、高速約定・低スプレッド・直感的な操作性を備えたThreeTraderの取引環境が最適です。精度と再現性の高いトレードを目指すなら、ぜひ活用を検討してみてください。