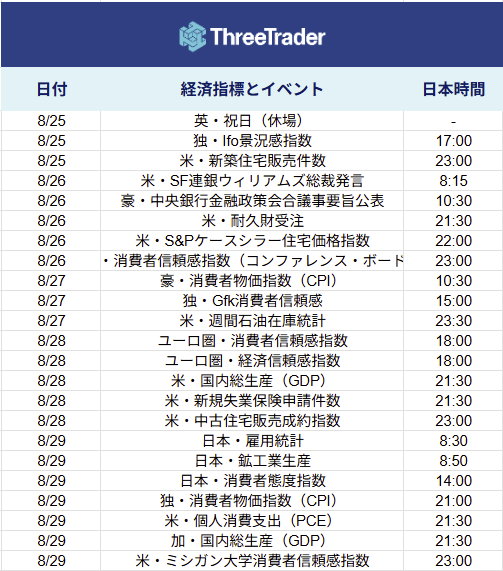

注目の経済指標とイベント(8/25~8/29)

今週は、ジャクソンホール会議で示されたパウエルFRB議長の政策スタンスやインフレ見通しに対する市場の解釈が焦点となり、金利・為替・株式の方向性に大きな影響を与える見通し。

8月29日発表の米個人消費支出(PCE)はFRBが最重視する物価指標であり、ドル変動の大きな要因に。

USDCHFとNZDUSDはいずれも中期的に下落基調を維持する中、ドルの方向性次第で反転局面の可能性があり、両通貨とも展開が一変する可能性がある。

Weekly Report【8/24】

注目の経済指標とイベント(8/25~8/29)

重要な指標・イベント

- 8月25日(月)米・新築住宅販売件数

金利上昇で住宅需要が減速する中での発表。住宅市場は米景気の先行指標として注目され、予想以上の弱さならドル売り要因に。反対に堅調なら金利低下観測が後退し、ドル買いが進む展開も想定される。

- 8月26日(火)米・消費者信頼感指数(コンファレンス・ボード)

米民間調査機関コンファレンスボードが発表する経済指標で、家計が景気や雇用環境をどう感じているかを測る。消費が米経済の7割を占めるため注目度が高く、弱ければドル売り、強ければ利下げ観測後退でドル買い要因となる。

- 8月28日(木)米・国内総生産(GDP)

米商務省が発表する経済成長率を示す指標で、特に全体の約7割を占める個人消費の動向が最大の注目点。成長率が予想通りでも、個人消費が堅調ならドル買い、弱ければ景気減速懸念からドル売りが優勢になりやすい。

- 8月29日(金)米・個人消費支出(PCE)

米商務省が発表する家計の消費支出を基にした物価指標で、特にコアPCEはFRBがインフレ動向を判断する際に最も重視する。予想を上回れば利下げ見送り観測でドル買い、下回れば利下げ観測強まりドル売り要因に。

相場のファンダメンタル

先週の為替市場は、FOMC議事要旨がインフレ抑制を依然重視する姿勢を示し、ドルは底堅い展開となった。一方、週末のジャクソンホール会議でのパウエルFRB議長講演を受け、市場は慎重姿勢を強めた。

今週は、同会議での議論を受けた市場の反応に加え、トランプ大統領によるFRBへの圧力強化が不安定要因として意識される。これらの政治的動きは金融政策の独立性をめぐる懸念と結び付き、為替の変動要因となり得る。

経済指標では、8月29日に発表される米個人消費支出(PCE)が最大の焦点である。FRBが重視する物価指標であり、米長期金利とドル円相場の方向性を左右する鍵となる。

総じて、為替市場は政策転換期特有の不確実性が強く、投資家心理は経済指標や要人発言に敏感に反応しやすい局面にあるといえる。

テクニカル分析

米ドル/スイスフラン(USD/CHF)

米ドル/スイスフランの日足チャートを分析する。現在のローソク足は、21EMA・52EMA・75EMAの3本の移動平均線の下側に位置し、上昇の勢いが抑えられている。

スイスフランは中期的には下降トレンドを維持しているが、直近ではやや上昇を見せており、下降チャネル(青線)と短期上昇チャネル(赤線)交差する価格帯での推移が続いている。

RSIは50台にあり、モメンタムは中立圏に留まっている。

上値の抵抗は0.8141CHFおよび0.8180CHF付近、下値支持は0.7996CHFと0.7944CHF付近が意識される水準となる。

今後は、52EMAの明確な上抜けが、短期的なトレンド変化のシグナルとなる可能性がある。

NZドル/米ドル(NZD/USD)

NZDUSDの日足チャートを分析する。直近では200SMAを明確に下抜け、その後の戻り局面で同水準を再テストしたが、上抜けには至っていない。

また、ローソク足は右下がりのチャネル内(黒破線)で下落を続け、エンベロープの-2.0%下限に接触しており、短期的な下押し圧力が強まっている。

RSIも30台前半で推移し、モメンタムは弱含みで売られすぎ水準に接近している。

上値の抵抗は0.5890ドルおよび0.5920ドル、下値支持は0.5757ドルと0.5715ドルが意識される水準である。

今後は、200SMAを明確に上回る動きが見られるか、あるいは短期チャネルに沿って安値を更新するかが、次の方向性を判断する上での焦点となる。

今週の市場イベントと分析を取引に活かすために

ThreeTrader公式サイトで詳細情報をご覧ください。

⇒ 公式ホームページはこちら